“이미 신고한 종합소득세, 다시 받을 수 있다고요?”

종합소득세를 이미 신고했더라도, 경비 누락, 공제 미반영, 계산 착오 등으로 인해 세금을 더 냈거나, 환급을 못 받은 경우가 적지 않습니다. 이럴 때 바로 사용할 수 있는 제도가 **‘경정청구’**입니다.

경정청구란, 이미 신고·납부한 세금에 대해 과오납이 있었다면 국세청에 수정신고를 요청하고, 차액을 돌려받는 절차입니다.

많은 개인사업자, 프리랜서, 자영업자들이 이 제도를 몰라서 손해를 보고 있죠.

이번 글에서는 경정청구의 개념부터, 준비해야 할 서류, 제출 방법과 주의사항까지 상세히 설명해드리겠습니다.

🔍 1. 종합소득세 경정청구란?

국세기본법 제45조에 따르면, 납세자가 세금 신고·납부 후 5년 이내에 과다납부를 확인했다면, 이를 바로잡기 위해 세무서장에게 경정청구를 할 수 있습니다.

대표적인 상황은 다음과 같습니다.

- 실수로 경비 항목을 누락했을 경우

- 연금저축, 보험료, 의료비 등 공제 항목을 반영하지 못한 경우

- 이중으로 세금을 냈거나, 소득이 잘못 계산된 경우

- 홈택스 입력 오류로 과세표준이 잘못 산정된 경우

이러한 상황에서 경정청구를 통해 환급받을 수 있는 권리를 행사하는 것이죠.

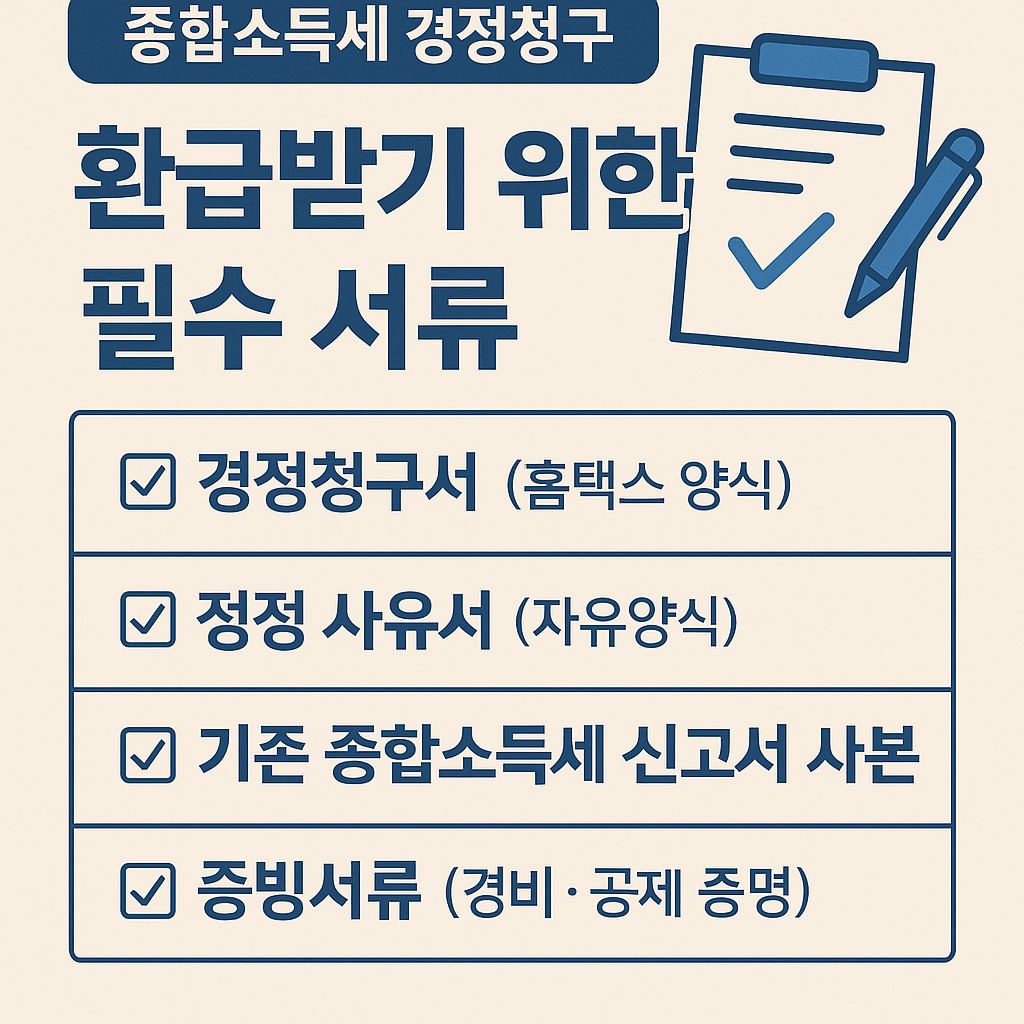

📑 2. 종합소득세 경정청구 필요 서류

경정청구를 위해 반드시 필요한 서류는 다음과 같습니다.

✅ 1) 경정청구서 (홈택스 양식)

- 홈택스 또는 세무서 방문 시 기본 제출

- 납세자 인적사항, 환급요청 내역, 청구 사유 등을 기재

✅ 2) 정정 사유서 (자유양식)

- 어떤 이유로 종합소득세를 잘못 신고했는지를 설명

- 실수/누락된 항목, 변경된 소득자료 등 구체적으로 작성

✅ 3) 기존 종합소득세 신고서 사본

- 원래 신고했던 자료 비교용

✅ 4) 수정 신고서 및 계산 명세서

- 정정된 금액 기준으로 재작성한 신고서

- 계산 내역을 명확히 기재한 표

✅ 5) 증빙서류 (매우 중요!)

- 누락된 경비: 세금계산서, 카드영수증, 통장거래내역

- 공제 항목: 연금저축 가입증명, 기부금 영수증, 의료비·교육비 영수증 등

- 기타: 부양가족 인적공제 대상의 주민등록등본, 장애인증명서 등

🧾 3. 제출 방법

① 홈택스 전자 제출

- 홈택스 > 신고/납부 > 경정청구/수정신고

- 서식 작성 + 파일 첨부 후 전자제출

- 가장 빠르고 편리한 방법

② 세무서 방문 제출

- 관할 세무서 민원실에 서류 일괄 제출

- 수령 확인증 필수 보관

③ 우편 접수도 가능

- 등기 우편으로 제출하되, 발송일 기준으로 기한 인정됨

⏰ 4. 경정청구 기한과 처리 기간

- 청구 가능 기한: 신고일 또는 법정 신고기한이 지난 날부터 5년 이내

- 처리 기간: 원칙적으로 3개월 이내 결정 통지

- 단, 보완 요청 시 추가 기간 소요 가능

⚠️ 5. 주의사항 및 팁

- 허위 증빙 제출 시 형사처벌 가능성도 있으므로 반드시 정당한 자료만 제출

- 환급액이 크거나 경정청구 사유가 복잡할 경우, 세무사와 사전 상담 권장

- 국세청이 자발적으로 오류를 발견한 경우는 수정신고 처리로 대체되므로, 반드시 본인이 경정청구 해야 환급 가능

🧮 6. 경정청구 활용 사례

상황내용환급금

| 프리랜서 A씨 | 2년 전 의료비 공제 누락 | 약 62만원 |

| 자영업자 B씨 | 광고비 누락 + 부양가족 미공제 | 약 135만원 |

| 1인사업자 C씨 | 장부 오류로 과세표준 과다 신고 | 약 218만원 |

✅ 결론

경정청구는 종합소득세를 잘못 냈을 때 ‘되찾을 수 있는 합법적 수단’입니다.

5년이라는 충분한 기한이 주어지지만, 빠르면 빠를수록 유리하고, 환급도 더 빨리 받을 수 있습니다.

혹시 “뭔가 빠뜨린 것 같다”, “생각보다 세금을 많이 냈다”는 느낌이 든다면, 지금 바로 홈택스에 로그인해서

지난 신고 내역을 점검해보는 것이 첫걸음입니다.